Как себя вести и что делать, если поступают угрозы от коллекторов

Развитие рынка кредитования привело к тому, что многие украинцы получали денежные займы не рассчитав свои финансовые возможности по их погашению. Банковским учреждениям не выгодно самостоятельно взыскивать небольшую беззалоговую задолженность с клиентов, поэтому они передают такие долги специализированным коллекторским агентствам.

Такие агентства могут звонить клиенту, писать ему письма, а иногда даже угрожать, из-за чего возникает резонный вопрос – звонят коллекторы, что делать? Украина переживает экономический кризис и проблемы с оплатой кредита возникают у многих, однако финансовые долги не влияют на права человека, положенные ему Конституцией и действующим законодательством.

Суть коллекторских агентств

Для начала стоит разобраться кем же на самом деле являются коллекторы. По сути компании, занимающиеся взысканием проблемной задолженности являются факторинговыми финансовыми учреждениями.

Важно! Такие фирмы выкупают у банков и кредитный компаний право требования долгов с их клиентов за сумму, существенно меньшую из долгов.

Для банков операция по продаже проблемной задолженности является выгодной, так как взыскание просроченных кредитов довольно сложная и затратная по времени и финансам процедура. Суды по кредитным делам могут длиться годами и далеко не всегда заканчиваются решениями в пользу банка.

Стоит знать! Коллекторские фирмы – финансовые учреждения выкупающие долги с правом из истребования с должника в полном объеме.

В 2020 году должен быть принят закон о частных исполнителях, который уже подписан президентом Украины, однако эти новые компании не имеют ничего общего с коллекторами, звонящими и угрожающими людям расправой за долги.

Частные исполнители получат полномочия аналогичные государственной исполнительной службой, основной задачей которой является выполнение судебных решений. Исполнительная служба при этом не становится владельцем задолженности, а лишь приобретает право истребования долга в пользу выигравшей суд стороны.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопросАлгоритм продажи долгов коллекторам

Подавать в суд на клиентов, сумма задолженности которых слишком мала, банковским учреждениям не выгодно, поэтому в большинстве случаев такую проблемную задолженность продают факторинговым/коллекторским фирмам.

Для клиента такое решение банка по сути не меняется ничего кроме реквизитов для оплаты задолженности, остается прежней и сумма долга.

Банки имеют право передачи долгов клиентов коллекторским фирмам без специального решения суда. В большинстве случаев такое право финансового учреждения прописывается в кредитном договоре.

Стоит знать! Если просрочка кредитного платежа составляет 1-2 месяца, а клиент не отказывается от своих обязательств, задолженность не будет передана сторонним организациям.

Продажа проблемных долгов коллектором осуществляется кредитными учреждениями при просрочке платежей по займу в 90 дней и более, если иное не прописано в договоре между банком и его клиентом.

Чтобы избежать передачи кредита в компанию по взысканию задолженности клиент может:

- Связаться с сотрудниками финансового учреждения, в котором был взят займ и объяснить причину, по которой не оплачен очередной платеж.

- Обратиться в банк с заявлением на реструктуризацию кредита с целью уменьшения ежемесячного платежа.

В случае передачи задолженности другому финансовому учреждению для клиента важно подтвердить факт перехода его задолженности к другому лицу.

Важно! Довольно часто коллекторскими компаниями представляются мошенники, получившие базу заемщиков банка незаконными методами. Любые выплаты таким людям не имеют отношения к погашению долга. Подобные действия являются актом мошенничества, и караются согласно ст. 190 Уголовного кодекса Украины.

Законность перехода прав требования по кредитной задолженности подтверждает факторинговый договор между финансовым учреждением в котором был получен кредит и коллекторской компанией. Также клиент может обратиться в банк, в котором оформлял займ и уточнить информацию о передачи своего долга в стороннюю организацию.

Важно! Если коллекторы отказываются предоставить документы, подтверждающие правомерность истребования долга с клиента, их действия могут оцениваться как мошеннические.

Согласно ч.2 ст. 517 Гражданского Кодекса Украины заемщик обладает правом не выполнять свои финансовые обязательства до тех пор, пока не получит доказательство перехода права взыскания задолженности в другую компанию.

Важно! Законов официально регламентирующих деятельность коллекторов в Украине не существует, поэтому для защиты от неправомерных действий таких компаний используются нормы Уголовного Кодекса.

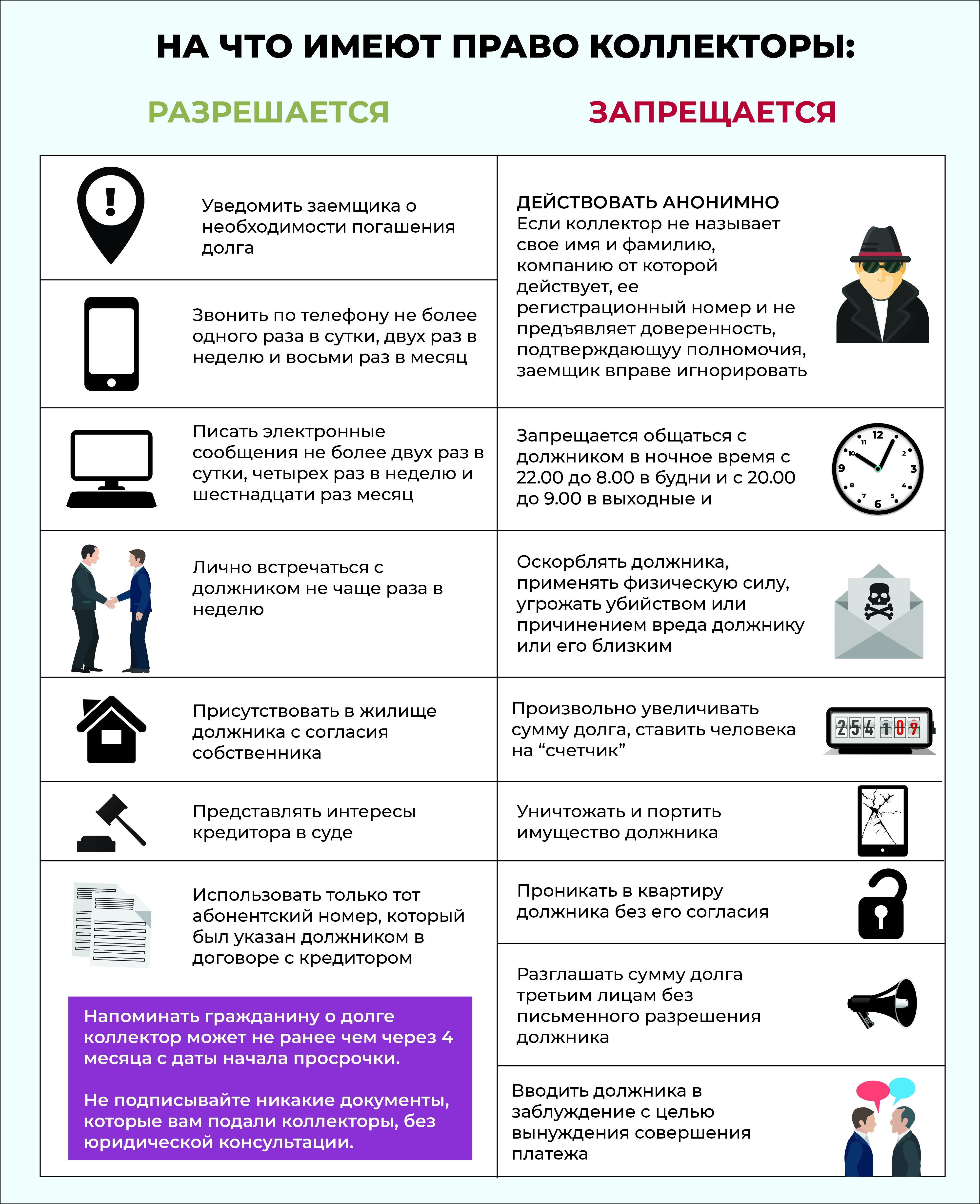

Разрешенные действия коллекторов

Основным законным методом взыскать задолженность в Украине является обращение в суд, однако для коллекторских агентств такие действия не выгодны также, как и для банков, к тому же судебные слушанья могут затягиваться на годы.

Учитывая подобные сложности, процесс взыскания долгов коллекторами осуществляется в рамках двух стадий:

- «Soft collection» – представители компании сообщают клиенту о переходе его задолженности в иную компанию через телефонные звонки, сообщения на электронную почту и в соцсети.

- «Hard collection» – применяется в случае неэффективности предыдущей стадии процесса взыскания долга и предусматривает личный контакт с клиентом (приезды домой и на работу, переговоры, отправка письменных претензий).

При этом закон «О частных исполнителях» который должен быть принят в ближайшее время регламентирует действия лиц, получивших право взыскания задолженности после решения суда принятого в пользу кредитора.

Важно! Основным методом взыскания долга является изъятие части основного дохода должника. В случае получения минимальной заработной платы такая часть не должна составлять более 20%.

Запрещенные действия коллекторов

Учитывая, что деятельность коллекторов в Украине не регламентируется законом, их действия должны осуществляться в рамках действующего уголовно-процессуального и гражданского законодательства.

К незаконным действиям коллектора относятся:

- Не согласованные с должником заранее встречи (в том числе приходы к нему на работу или домой без предварительного уведомления).

- Звонки по телефону в нерабочее время (период с 22 до 8 часов).

- Любые угрозы здоровью, жизни, имуществу и свободе заемщика или членов его семьи.

- Распространение конфиденциальной информации о должнике, предоставленной коллекторам банком (в том числе через соцсети).

- Анонимные действия и отказ предоставить документацию, подтверждающую факт перехода задолженности к новому кредитору.

- Подлог и обман с целью взыскания долга.

- Изъятие имущества или официального дохода должника без соответствующего судебного решения.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопросКоллекторы и суд

Коллекторские компании редко обращаются в суд для взыскания долга по следующим причинам:

- Истечение срока исковой давности по кредитному делу и вероятность отказа в принятии иска.

- Необходимость оплаты судебного сбора.

- Вероятность принятия судом по заявлению должника решения, существенного уменьшающего размер долга (например, в случае, когда начисленная пеня в разы превышает сумму основного займа).

- Отсутствие необходимых для обращения в судебные инстанции документов.

- Длительное рассмотрение кредитных дел в суде, в результате которого расходы на взыскание задолженности превысят сумму долга.

Стоит знать! Обращение в суд для коллекторов целесообразно только в случаях, когда сумма долга превышает 10 000 грн.

В некоторых случаях коллекторы угрожают должникам судом и пытаются убедить заемщика, что из-за задолженности он может сесть в тюрьму или потеряет право выезжать за границу. Подобные угрозы не имеет никаких законных оснований, так как в Уголовном Кодексе Украины не содержится статей, предусматривающих ответственность за невыплату долгов финансовым организациям.

В случае, если коллекторская фирма все же подала иск в суд для взыскания долга заемщику стоит нанять адвоката, специализирующегося на кредитных делах. Профессиональный юрист способен добиться существенного снижения сумы долга, а в некоторых случаях даже полного его списания.

Стоит знать! Обращение коллекторов в суд выгодно и для заемщиков, ведь после начала судебного разбирательства звонки, визиты и угрозы кредитора должны прекратится.

В судебные инстанции могут обращаться не только кредиторы, но и заемщики. В рамках гражданских судебных дел можно подавать иски о защите чести и репутации с просьбами вынести решение о запрете на звонки и письма. Подтвердить незаконность действий кредитора потребуется зафиксированными на камеру или диктофон звуковыми записями, копиями писем, и т.д.

Как себя вести при звонке коллектора

Существует определенный алгоритм действий при звонках из коллекторского агентства, которые помогут быстро завершить неприятную беседу и сделают ее конструктивной:

- Потребовать от звонящего представиться (ФИО полностью) и назвать организацию от имени которой он звонит. Полученную информацию стоит записать.

- Внимательно выслушать коллектора и его требования. Уточнить всю информацию по долгу, сумме до полного погашения и дате передачи прав требования по займу другому кредитору.

- Обратиться в банковское учреждение в котором был получен кредит, уточнить передавалась ли задолженность коллекторам, а также получить справку о сумме долга и начисленных за просрочку очередных платежей пени и штрафов.

- Обратиться в компанию выкупившую долг к кредитному менеджеру и обсудить с ним возможные условия погашения долга.

- Внимательно изучить бумаги, предлагаемые новым кредитором к подписанию и пресекать любые попытки увеличить размер долга дополнительными комиссиями или штрафами.

Важно! Задолженность, переданную коллекторам следует оплачивать только через кассу банка или по безналичному расчету. Квитанцию о полной оплате задолженности и справку о погашении кредита следует хранить и не выбрасывать.

В случаях, когда звонки коллекторов становятся навязчивыми можно смело занести номер телефона звонящего в черный список, или поменять собственный телефон.

Часто при выдаче займов банки помимо телефона клиента просят контакты близких, друзей или соседей. В случае предоставления чужих номеров телефона кредитору, они будут переданы коллекторам вместе с задолженностью. В этой ситуации звонки будут поступать не только должнику, но и всем людям, чьи телефоны он предоставил, что может доставить некоторые неудобства.

Если коллекторы начинают звонить в нерабочее время, хамят, нецензурно выражаются или угрожают во время разговора – такие факты следует фиксировать, записывая звонки на диктофон, или снимая процесс беседы на камеру.

Важно! Чтобы доказать неправомерные действия коллекторской компании требуется сохранять всю переписку и записи для предоставления их в качестве доказательства суду или полиции.

Куда обращаться, если угрожают коллекторы?

Довольно часто кредитные компании начинают угрожать должникам физической расправой, проблемами у их членов семьи и прочими неприятными ситуациями. Важно помнить, что факторинговым компаниям передают небольшие суммы долгов и вряд ли из-за них кто-либо решится на противоправные действия.

Тем не менее заработная плата коллекторов напрямую зависит от сумм выплаченных долгов, и ради их возврата они готовы идти на словесные угрозы.

Согласно ст. 355 Уголовного Кодекса Украины предусмотрена ответственность за принуждение к исполнению правовых обязательств. Ссылаясь на эту статью должник может сообщить коллектору, что записывает беседу на диктофон и передаст запись полиции.

Важно! Любые угрозы коллекторов являются противозаконными, так как единственным правовым методом взыскания долга для них является суд. Такой способ истребования долга применяется с расчетом на то, что должник не ориентируется в законах.

В редких случаях коллекторы могут лично прийти к должнику домой или на работу. Если встреча не была предварительно согласована с заемщиком, он имеет полное право не пускать представителя кредитора и даже вызвать полицию при его попытках войти без разрешения.

Полицией и судом противоправные действия и угрозы кредиторов регламентированы Уголовным кодексом Украины и попадают под следующие статьи:

- ст. 190 – мошенничества с целью завладеть финансовыми средствами путями обмана и злоупотребления доверием;

- ст. 189 – вымогательство (требование совершить действия имущественного характера под угрозой насилия над пострадавшим или его близкими);

- ст. 195 – угроза уничтожения собственности потерпевшего;

- ст. 355 – принуждение в к выполнению правовых обязательств, сопровождаемое угрозами.

Подтвержденный доказательствами факт угрозы является оконченным составом уголовно наказуемого преступления.

Чтобы прекратить угрозы потребуется написать заявление в полицию и проконтролировать чтобы его зарегистрировали в ЕРДР (единый реестр досудебных расследований). К заявлению понадобиться прикрепить все собранные доказательства противоправных действий кредитора. Дальнейшие переговоры с коллекторами стоит согласовывать со следствием.

Что делать, если звонят по чужому долгу?

Довольно часто людям приходится столкнуться с ситуацией, когда коллекторы звонят по чужой задолженности, причем в некоторых случаях такие действия могут быть правомерными.

Звонки по чужим долгам можно условно разделить на три категории:

- При поручительстве. Согласно законодательству поручитель по кредиту несет равную с заемщиком ответственность по выплате задолженности. Возместить расходы по оплате чужого долга можно только иском в суд на должника.

- По займам друзей и родственников. В случаях, когда кредит взял родственник или знакомый, а звонки поступают человеку не выступавшему поручителем, действия коллектора могут расцениваться как вымогательство. Обязательства по чужому кредиту могут возникнуть у законных супругов, но даже в этом случае обязать платить чужой долг должен суд, а не коллектор.

- По займам незнакомых людей. Часто заемщики случайно или специально предоставляют банку ошибочные номера телефонов в качестве дополнительных и тогда коллекторы могут звонить по долгу постороннего человека. Решить проблему можно взятием справки из банка-кредитора об отсутствии задолженности и предоставив ее новому кредитору.

Важно! В случае, когда никакие объяснения на коллектора не действуют и звонки поступают регулярно следует написать заявление в полицию о нарушении правил хранения и обработки персональной информации и вымогательстве.

При звонках по чужим долгам пострадавшая сторона может предпринять следующие действия:

- Выяснить у звонящего ФИО, должность, название и адрес компании, которую он представляет. Получить информацию о банке, в котором была выкуплена просроченная задолженность. Объяснить, что должник по которому поступил звонок не знакомый и не родственник и попросить прекратить дальнейшие звонки.

- Написать жалобу в банковское учреждение, которое должно нести ответственность за противозаконные действия коллекторов и составить в свободной форме прошение об исключении персональных данных из базы банка и факторинговой фирмы.

- В случае, если человек, по задолженности которого поступил звонок является знакомым, стоит поговорить с ним и предложить ему разные варианты погашения кредита, например, реструктуризацию. То же самое касается займов, оформленных на близких родственников.

- В случае звонков по кредиту наследнику или поручителю должника придется посетить коллекторскую компанию и обсудить со специалистом возможные варианты погашения просроченного долга.

Важно! При поступлении звонков по чужим кредитам с угрозами разговор следует записать и обратиться в полицию с заявлением о вымогательстве. Не стоит сообщать звонящему свою личную информацию и конфиденциальные данные, соглашаться на встречи и переговоры.