Акцизний податок в Україні: види акцизів, ставки, правила сплати

Акцизний податок – особливий вид податкових відрахувань, яким обтяжують виробників ряду особливих товарів. Цей збір вважають виключно політичним, тому що основна його роль – регулювати грошовий оборот і ринок, контролювати попит. Акциз – це міжнародне поняття, яке присутнє у всіх країнах світу з капіталістичною системою економіки.

Акцизний збір відповідно до Податкового кодексу України – це непрямий податок, яким обкладаються підакцизні товари. Сума податку включається в ціну цих предметів. Формально виплачують його платники, встановлені законом, але фактично матеріальна відповідальність перекладається на споживача.

Перелік підакцизних товарів може змінюватися шляхом внесення змін до Податкового Кодексу. На даний момент це:

- Спирт.

- Алкогольні напої та пиво.

- Сигарети, тютюн і його замінники.

- Легкові автомобілі, кузова, причепи, мотоцикли.

- Газ і нафтопродукти.

- Ювелірні прикраси (до 2003 року).

- Дизельне паливо.

Загальні положення

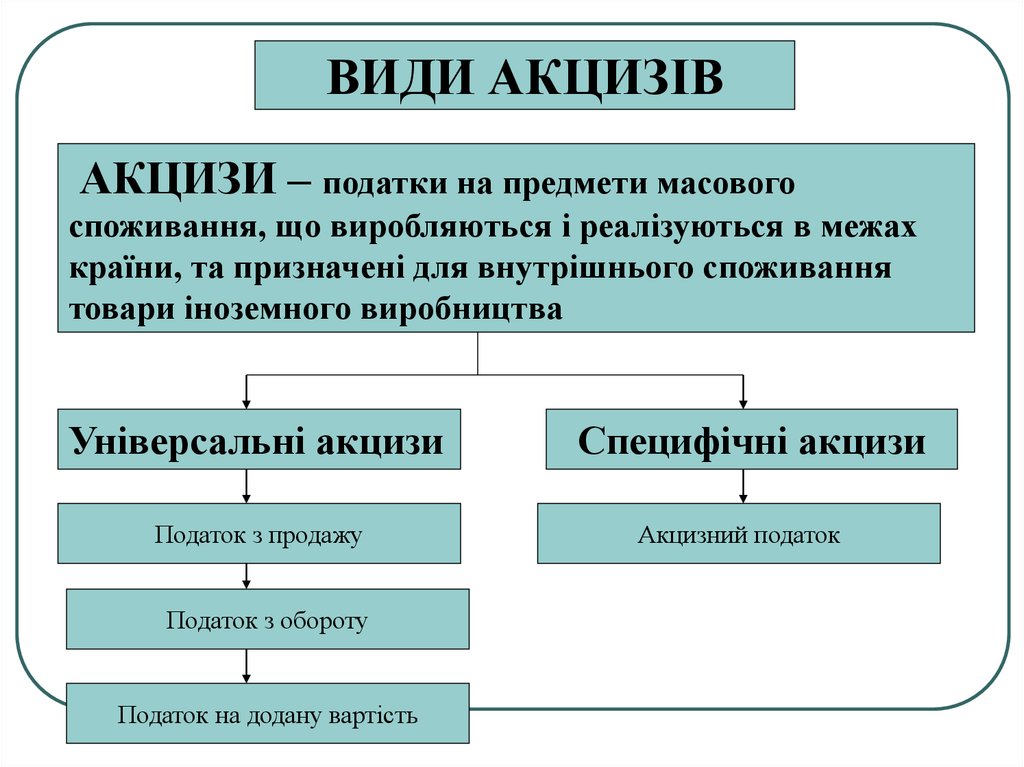

Акцизи бувають двох видів: специфічні і універсальні. Залежно від типу відрізняється спосіб стягнення і розмір збору.

Специфічний акциз – це первинний вигляд акцизного збору. У цьому виді непрямого податку встановлюється строгий перелік особливих товарів. Кожна група речей має свою диференційовану ставку збору.

Одна з основних особливостей специфічного акцизу полягає в тому, що він встановлюється для території держави і не залежить від суб’єктів. Іноземець або українець. Ввезення або вивезення – збір буде однаковим.

Універсальний акциз виділяється усередненою універсальною ставкою на всі групи товарів. Це допомагає прискорити процес розрахунку вартості і перерахування суми в бюджет. Така система менш гнучка в питанні ціноутворення і може негативно сприйматися ринком, якщо економіка держави не на дуже високому рівні.

У податковому кодексі закріплені три форми універсальних акцизів:

- Податок з продажу (купівлі) у сфері роздрібної або оптової торгівлі.

- Податок на додану вартість.

- Податок з обороту.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопросДо якої групи відноситься податок?

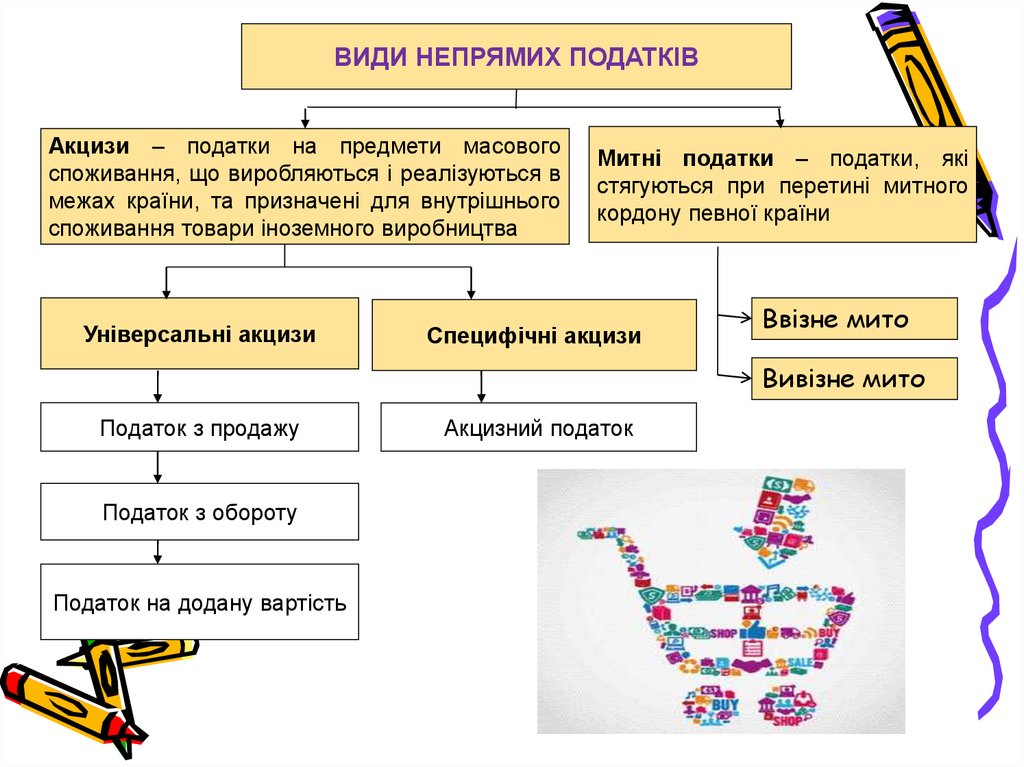

Акцизний податок відноситься Податковим кодексом до категорії непрямих (непрямих) податків.

Непрямі податки – це група зборів, які накладаються державою на товари або послуги в формі додаткової вартості до основної ціни. Ця сума сплачується покупцем під час придбання товару чи отримання послуги, а продавець або виробник (якщо він же реалізовує продукцію) переводить ці гроші в рахунок бюджету в обумовлений законом термін.

У будь-якого непрямого податку, в тому числі і у акцизного збору, є ряд классифікуючих особливостей:

- Вони стягуються незалежно від того, до чого призвела підприємницька діяльність (чи отримав бізнесмен заробіток або тільки збитки).

- Це внутрішній тип податків, тому він спирається тільки на законодавство України. Інші держави не можуть впливати на його розмір і порядок відрахування.

- Акцизний податок виникає в момент реалізації продукції. Якщо вона буде проведена, але простоїть на складі і ліквідується, тоді платити нікому нічого не потрібно.

Акциз – це не єдиний закріплений в Податковому кодексі непрямий податок. До цієї групи належать:

- Фіскальна монополія. Прибуток, яка виходить державою від продажу товарів, які можуть проводитися виключно на національних підприємствах. У випадку з частковою фіскальною монополією держава може дозволити будь-яким підприємствам брати участь у процесі виробництва, але з умовою оплати податку.

- Митні збори. Встановлюються при перевезенні певної кількості товарів через кордон. Існує кілька видів митних зборів: ввізного, вивізного, сезонного, спеціального, антидемпінгового, компенсаційного.

- Безпосередньо акциз.

Хто повинен платити акцизний збір?

Питання оплати акцизу двоїстий. Непрямі податки називаються непрямими через те, що юридично вони оплачуються виробником або продавцем, а за фактом гроші стягуються з споживача.

Платниками акцизного збору, після останніх змін до Податкового кодексу, вважаються:

- Компанія-імпортер.

- Виробник.

- Продавець підакцизних товарів, який отримав їх шляхом конфіскації, знахідки, успадкування.

- Суб’єкт, який не забезпечив цільове використання підакцизних товарів. Яскравий приклад такої ситуації: спирт, який повинен був використовуватися як компонент на виробництві, потрапив у вільний продаж.

- Фізичні особи, які провозять через кордон підакцизні товари в більшому обсязі, ніж дозволено міжнародними угодами.

Підакцизні товари зобов’язують виробника стягувати вартість податку з споживача. Така схема розрахунку введена на державному рівні. Ця система необхідна в першу чергу для того, щоб контролювати оборот акцизних товарів. Подібний контроль необхідний по ряду причин:

- У випадку з тютюном, алкоголем і спиртом – акцизний податок дозволяє контролювати оборот і цінову політику. Державна політика України полягає в тому, що ціни на такі товари повинні бути високими, щоб таким чином обмежити коло людей, які будуть купувати ці предмети.

- Нафтопродукти, газ, дизельне паливо – акциз дозволяє місцевим виробникам і державним імпортерам конкурувати з імпортерами. Крім того, акциз не дає компаніям маніпулювати цінами, тому що через акциз вони все одно будуть триматися на середньому рівні.

- Автомобілі та додаткові комплектуючі до них – акцизний збір необхідний для відстеження потоку автомобілів, контролю ситуації на дорогах, перешкоджання нелегальному ввезенню авто.

Незважаючи на високі ставки, акцизний податок – це не бюджетоутворювальні відрахування. Цей вид збору необхідний в першу чергу не для наповнення скарбниці, а для контролю за обігом певного виду товарів, їх ціноутворенням.

Що вважається підакцизною продукцією в Україні?

Підакцизні товари в Україні – це група товарів, які обкладаються непрямими (непрямим) податком у формі акцизу. Цей вид зборів дозволяє контролювати попит, реалізацію цих предметів, а також ціноутворення на ринку. Акциз використовують як для штучного підвищення цін, так і для підтримки їх на середньому рівні.

Перелік товарів, які обкладаються акцизом, встановлений в Податковому кодексі. Цей список динамічний, так як зміни в цей нормативно-правовий акт вносяться регулярно. Якщо який-небудь товар включений в перелік, на нього обов’язково накладається акциз. Виняток – спирт, якщо він призначений не для оптово-роздрібного продажу, а використовується в якості одного з компонентів виробництва.

До підакцизних товарів відповідно до Податкового кодексу відносяться:

- Паливо для автомобілів, літаків, водних суден та інших видів транспорту.

- Автомобілі легкові та певні модифікації для них: кузова, причепи, напівпричепи.

- Мотоцикли.

- Транспортні засоби, які потрібні для перевезення від 10-ти людей.

- Електрична енергія.

- Тютюн і тютюнові вироби (сигарети).

- Алкоголь (з будь-яким відсотком вмісту спирту).

- Пиво.

- Спирт етиловий.

До 2003 року в цьому переліку також фігурували ювелірні вироби. З податкового кодексу це прибрали, але зараз, у зв’язку з активною Євроінтеграцією України, є висока ймовірність того, що список підакцизних товарів може бути знову розширено.

Є ряд товарів, які в сусідніх європейських країнах (наприклад, в Польщі чи в Німеччині) вважаються акцизним товаром, а до нас можуть ввозиться вільно:

- Чай (вироблений як в країні, з якої він вивозиться, так і в будь-якій країні світу).

- Кава.

- Какао і шоколад (в будь-якої концентрації і з будь-яким наповнювачем).

- Безалкогольне пиво (яке вважається безалкогольним за законами України).

- Кондитерські вироби з вмістом алкоголю.

Перелік підакцизної продукції продиктований політичними, а не економічними чинниками. Вартість акцизу підвищується або знижується в залежності від ситуації на ринку і від того, чи хоче держава, щоб подібні товари були у вільному доступі у більшості людей. Наприклад, введення високого акцизу на алкоголь і тютюн або тютюнові вироби – це поширена практика в країнах Європи, яка допомагає знизити кількість курців і алкоголіків в країні. Вважається, що шкідлива звичка повинна бути дорогою.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопросХто звільняється від оподаткування?

Продукція, в вартість якої в звичайному обороті повинен враховуватися акциз, може бути звільнена від оподаткування в ряді особливих випадків. Це не виводить предмет з категорії «підакцизний товар», і якщо його спробують реалізувати оптом чи вроздріб, то податок заплатити доведеться.

Винятки, які звільняють товари від непрямого акцизного оподаткування перераховані в списку:

- Предмети, які необхідні для забезпечення роботи дипломатичних представництв. Наприклад, автомобілі, що ввозяться для посольства і ставляться на його баланс, не обкладаються акцизом.

- Товари, які можуть обкладатися акцизом, але в конкретній ситуації в цьому немає необхідності в зв’язку з їх особливим способом подальшого використання. Не підлягають оподаткуванню предмети, які: надалі будуть знищені; ввезені тимчасово (для зберігання і подальшого вивезення); провозяться через країну транзитом; ввозяться для того, щоб відмовитися від них на користь держави; будуть перероблені на території України в інший товар.

Звільнятися від сплати акцизу можуть тільки ті, хто вважається юридичним платником – продавець, виробник або юридична особа. Конкретного дипломата не можуть «нагородити» правом безакцизного користування товаром, цей привілей оформляється на дипломатичне представництво. Так само і з ліквідацією товарів – кожен раз дозвіл виходить в індивідуальному порядку на кожну партію.

Що не підлягає оподаткуванню?

Акцизний збір може бути скасовано з товарів по ряду офіційних причин. Найчастіше вони пов’язані з політичною ситуацією в країні, а також з деякими міжнародними угодами. Перелік суб’єктів, які можуть не оплачувати акцизний збір на підакцизні товари, не закріплюється в Податковому кодексі, а розкиданий по різних специфічних нормативно-правовим актам.

- Товари, які ввозяться на територію України за рішенням суду, і виключно з метою їх подальшого знищення. Наприклад, якщо якусь партію товару ввезли в сусідню країну з України нелегально, і тепер його повертають на батьківщину для ліквідації.

- Продукти, ввезені в Україну, потрібні як сировину на виробництві. Найчастіше це стосується спирту і нафтопродуктів, але на тютюн це правило теж поширюється, якщо у компанії, яка ввозить його, є спеціальна ліцензія.

- Ввезення будь-якої продукції, крім алкоголю і сигарет, яка вважається міжнародної гуманітарною допомогою, не обкладається жодними податками, в тому числі акцизом. Для надання такої допомоги не обов’язкова наявність в Україні надзвичайного стану.

- Зразки продукції для того, щоб перевірити їх в дослідницьких лабораторіях на території України. Це можуть бути як замовні дослідження для компаній в інших державах, так і перевірки на відповідність сертифікатам якості для подальшого імпортування товарів в Україну.

- Товари, які не будуть продаватися на території України, а тільки візьмуть участь у виставках або наукових конференціях. Це приклади або демонстраційні зразки, які не використовуються за прямим призначенням.

Підакцизну продукцію фіксується в переліку, викладеному в Податковому кодексі, і не змінюється без ініціативи парламенту. Список акцизних товарів приблизно однаковий в більшості європейських країн, а алкоголь і тютюн вважаються акцизним товаром у всьому світі.

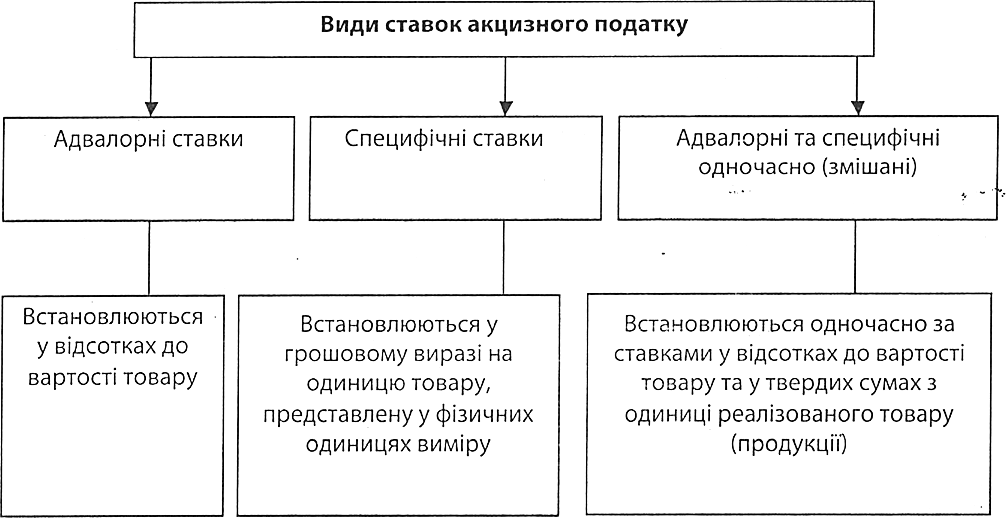

Ставка акцизу і база оподаткування

Порядок і формула розрахунку акцизного податку повністю підв’язані під типи об’єктів оподаткування. Залежно від того, який саме товар ввозиться на територію України або виробляється тут же, змінюється ставка, пільгові обсяги та інше. Кожен випадок необхідно розглядати індивідуально.

Всі товари, які вважаються підакцизними, виведені з групи використання спрощеної системи оподаткування через свого особливого статусу. Для юридично чистою торгівлі використовується виключно загальна система оподаткування та повна звітність. Виняток становлять два випадки:

- Роздрібна торгівля в ПММ в обсязі до 20 літрів.

- Фізична особа підприємець продає пиво і столові вина як частину своєї основної діяльності.

Базою акцизного оподаткування вважається максимальна роздрібна ціна товару. Відповідно доПодаткового кодексу максимальна роздрібна ціна – це та ціна, за яку імпортер або виробник збирається продавати свій товар без знижок, акцій та інших особливих пропозицій. Такий вибір бази оподаткування продиктований кількома факторами:

- Виробники та імпортери не можуть встановлювати занадто високі ціни, тому що до них додасться ще й чималий акциз, і люди просто не будуть купувати такий дорогий товар.

- Акциз буде розраховуватися від ціни, тому навіть при високих прибутках компаній держава не залишиться в стороні і отримає кошти, необхідні для контролю над підакцизною сферою.

- Ставка акцизу для роздрібного продажу фіксована – 5%. Вираховується вона не від «голої» вартості товару, а від вартості товару з вже вирахуваним ПДВ. Такий метод розрахунку – ще один важіль впливу на компанію, яка заважає їм зробити ціну занадто високою.

Схема розрахунку акцизу виглядає наступним чином:

- Вираховується максимальна повна вартість товару разом з ПДВ, наприклад – 25 гривень.

- Отриману суму акцизу ділимо на 100, щоб дізнатися вартість 1 відсотка товару (0.25).

- Число, яке вийшло, множимо на 5%, щоб дізнатися, яка сума буде сплачуватися (1.25).

- Додаємо акциз до первісної суми. 25 + 1.25 = 26.25 гривень.

На розмір акцизу впливає так званий «Закон зростання потреб». Відповідно до цього економічним правилом, споживач і виробник знаходяться в залежності один від одного. Чим більше вимагає споживач, тим більше повинен пропонувати виробник. У випадку з підакцизними товарами держава штучно втручається в цей процес, щоб проконтролювати і обмежити оборот особливих видів товарів.

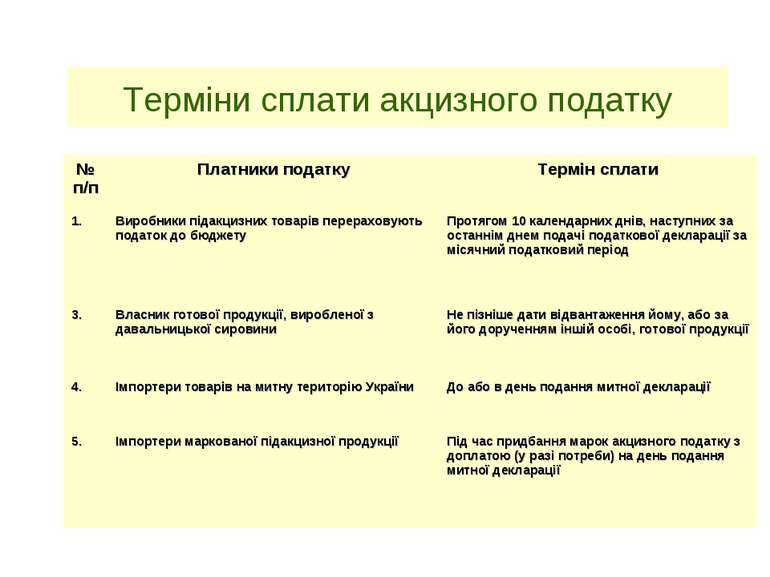

Звітність, терміни і місце сплати акцизного збору

Декларація акцизного податку вимагається від усіх платників, але з різними умовами. Декларування – це головний елемент звітності, і саме по ній будуть перевіряти компанію надалі. Якщо в декларації була допущена помилка, або з вини уповноваженої особи компанія пропустила строк, з боку держави будуть накладені санкції. В даному випадку несплата податку вважається в першу чергу обманом тих покупців, які за компанію оплатили цей збір перед державою.

Правила сплати акцизного збору на товари, які вироблені в Україні, прості:

- Податок повинен бути сплачений протягом 10 днів після того, як в податкову службу передалася декларація, незалежно від способу передачі (особисто або поштою). За стандартним правилом це відбувається до 30 числа місяця, наступного після звітного.

- Власник готової продукції, якщо її виготовлено із сировини, яка повинна проходити акцизний збір, виплачує виробнику продукції акциз.

- Виробник алкогольних напоїв або сигарет, тютюнової продукції повинен сплатити акциз під час придбання акцизних марок.

Імпортери акцизних товарів повинні дотримуватися двох простих правил сплати податку:

- Якщо ввозяться алкоголь або тютюн, сигарети – акциз оплачується по час придбання акцизних марок.

- Всі інші товари оплачуються на митниці, або заздалегідь, або ж після оформлення товару на кордоні.

Оплачують акциз і продавці роздрібної торгівлі. Вони подають до податкової служби щомісячний звіт, не пізніше 20-го числа місяця, який слідує за тим, який вважається звітним.

Порядок сплати акцизу

Порядок і спосіб оплати акцизу залежить від того, який об’єкт оподаткування і який суб’єкт. Спочатку продавцеві або імпортеру потрібно розібратися з правилами, які стосуються товарів, що ввозяться, а потім вивчити, який порядок сплати акцизу для їх категорії платників податків.

Акциз не сплачується з товарів:

- Доставлених в вільну митну зону.

- Які перебувають на митному складі.

- Проїжджає по країні транзитом.

- Відправлених на знищення.

- Переданих на користь держави.

- Товарів особливого режиму (закуплених для дипломатичних місій, потреб дипломатичних представництв).

Акциз виплачують в повному обсязі на товари:

- Імпорт для внутрішніх потреб.

- Переробка для продажу.

- Режим вільної митної зони.

- Виробництво на території самої України.

Є кілька виняткових випадків особливого порядку сплати акцизу:

- Під час реімпорту сплачується тільки ті суми акцизів, від яких звільнили первинного імпортера.

- Якщо товари доставлені в Україну для переробки та після результати процедури вивезені за її територію, акциз платити не потрібно.

- Тимчасове ввезення не обкладається акцизом – лише в тому випадку, якщо товар не буде реалізовуватися за призначенням або продаватися.

Розрахувати акцизний податок, як і більшість непрямих податків, після реформування Податкового кодексу стало набагато простіше. Тепер це може зробити будь-який, навіть початківець бухгалтер, як для оптової, так і для роздрібного продажу. Найголовніше – вчасно заповнити декларацію та сплатити податок, щоб не виникало проблем з державними органами.

Право на залік або повернення акцизу

Непрямі податки, відповідно до Податкового кодексу України, можуть бути повернуті в бюджет підприємства або зараховані в рахунок наступних звітних періодів в ряді встановлених законом випадків. Ця процедура допомагає боротися з людським фактором і виправляти механічні помилки, які призвели до переплати.

Право на залік або повернення акцизу гарантується Податковим кодексом в статті 43. Відповідно до цієї статтею всі гроші, які потрапили в бюджет України помилково або понад норму, повертаються власнику без утримання штрафів, комісій та іншого.

Відповідно до профільного листа від Державної фіскальної служби України, підприємствам або фізичним особам підприємцям повертаються всі надмірно сплачені грошові зобов’язання. У Податковому кодексі надмірно сплачених коштами називають все суми, які на певну дату зараховані до відповідного бюджету (місцевий, регіональний, Всеукраїнський) понад нараховані суми грошових зобов’язань.

Також поверненню підлягають помилково сплачені грошові зобов’язання – суми, які на певну дату спрямовані не в той бюджет, або до відповідного бюджету, але від юридичних або фізичних осіб, які не є платниками таких зобов’язань.

У разі, якщо помилка буде виявлена, платник податків може звернутися в органи ДФСУ з проханням:

- Про залік надміру сплаченої суми в рахунок наступного звітного періоду.

- Про залік надміру сплаченої суми в рахунок інших податків і зборів, якщо вони повинні бути відраховані в цей же бюджет.

- Про переведення різниці на рахунок підприємства, з якого здійснювалася оплата акцизу.

- Про повне повернення коштів при помилковій оплаті.

Порядок відшкодування акцизу

Процедура відшкодування різниці при переплаті або повернення помилково сплаченого податку проста, але займає багато часу через декількох етапів реалізації та термінів розгляду заяв державними органами.

Для того, щоб повернути гроші в рахунок підприємства, власнику, директору або іншій уповноваженій особі необхідно:

- Написати заяву за затвердженим законом шаблоном. У цьому зверненні обов’язково вказується, яка сума і з якого рахунку була оплачена, на які реквізити і з якою метою. Також тут же потрібно привести розрахунок переплати. До заяви додаються копії квитанцій та інших документів, що підтверджують оплату. Це не обов’язково, але значно прискорює процедуру.

- Заява передається в ДФСУ. Це можна зробити особисто або поштою, рекомендованим листом з описом вкладення. Також це звернення можна заповнити на бланку, який безкоштовно видається в самому відділенні. Заяву можна подати і електронно, якщо у заявника є електронний цифровий підпис. Реалізувати цю можливість можна через кабінет платника, в розділі «Листування з ДФСУ».

- ДФСУ виділяється 5 робочих днів на розгляд заяви. Вважаються тільки робочі дні, без урахування вихідних та державних свят. За результатом перевірки пишеться офіційний висновок.

- Якщо рішення позитивне, то висновок передається в Казначейство.

- Казначейство розглядає висновок і, якщо не виявляє в ньому фактичних помилок, протягом 5 робочих днів повертає всю переплачену суму на рахунок підприємства або компанії.

Права на повернення неправильно сплаченого або надміру сплаченого податку позбавляються ті підприємства, які мають заборгованості за іншими податками і зборами, які повинні були надійти в той же бюджет. У такому випадку спочатку із суми віднімаються всі борги, а після залишок (якщо він буде) повертається до власника в установленому законом порядку.

Відсотки за затримку повернення акцизу

Підакцизні товари вимагають особливого порядку оподаткування не тільки з боку виробників, продавців та імпортерів, а й з боку держави. Якщо податок був сплачений помилково або надмірно, держава повинна його повернути у встановлені терміни. Це вважається основою здорового співробітництва між контролюючими органами та бізнесом.

Іноді терміни затягуються, через ПП або людського фактора. Незалежно від причини затримки (крім природних катаклізмів або інших причин, які ніяк не залежать від людини і держави в цілому), на суму заборгованості країни перед платником податків накладаються відсотки.

Розрахунок пені на акциз відбувається наступним чином:

- Сума переплати множиться на кількість календарних днів прострочення. У цьому випадку враховуються і вихідні, і державні свята, і ті дні, коли служба не могла провести виплату з технічних причин.

- Отримана сума множиться на ставку рефінансування, яка була дійсною на період прострочення.

- Отримана сума ділиться на 360 – усереднений річний показник.

Отримане число є відсотків за затримку поворотної суми акцизу. ДФСУ в разі прострочення повинні самі розрахувати його і перевести на рахунок виробника, продавця або імпортера разом з основною сумою боргу. Якщо цього не відбулося, тоді в податкову потрібно відправити досудову претензію з проханням оплатити пеню. Якщо орган ДФСУ відмовився це робити, тоді покладену за законом компенсацію доведеться отримувати через суд.

Акцизний збір – це зобов’язання як для підприємця, так і для держави. У разі, якщо він був сплачений невірно або надмірно, країна повинна повернути гроші в бізнес, щоб вони могли бути реалізовані правильним шляхом.