Что такое налог на прибыль? Ставка в Украине в 2024 году

Налог на прибыль – это сложная юридическая категория, которая применяется, по общему правилу, к предприятиям и юридическим лицам. Одновременно с этим физические лица также получают прибыль, которая облагается налогом, но её закон именует доходом. У каждой из этих категорий отдельные формулы расчёта, база и вычеты.

Налог на прибыль в Украине оплачивается налогоплательщиками, определёнными в НК. Если субъект не указан в законном перечне, то плательщик не оплачивает тот или иной вид сборов. К налоговому праву не применяется правило общности, когда выполнять действие должны все, кроме лиц, указанных в специальной норме.

- Субъекты хозяйственной деятельности.

- Управители фондов, осуществляющих любые юридические и экономические операции с недвижимостью.

- Иностранные компании, которые получают доходы в Украине.

- Постоянные представительства иностранных компаний с доходами в Украине.

- Налоговые агенты.

- Физические лица (резиденты и нерезиденты).

Нельзя забывать, что из каждого правила есть исключение. В данном случае это физические и юридические лица с особым статусом, которые не участвуют в процессе налогообложения из-за юридических особенностей. Например, для предприятий этот перечень включает в себя:

- Благотворительные фонды.

- Бюджетные организации.

- Политические партии.

- Общественные организации культурного, научного, творческого характера.

Исключения также существуют и в категории физических лиц. Там налог могут не платить нерезидент, который обладает дипломатическим иммунитетом или привилегиями.

Понятие доход и прибыль

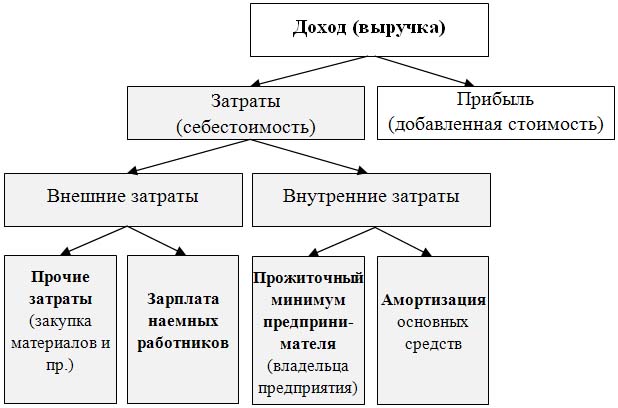

Доход и прибыль – это два кардинально разных понятия, которые необходимо различать. В соответствии с нормами Налогового права в процессе расчёта вычетов участвуют обе эти категории, но в разных ситуациях.

Доход – это все средства, которые были получены юридическим лицом или физическим лицом в процессе ведения деятельности.

Прибыль – это те деньги, которые были получены от предпринимательства за вычетом расходов (постоянных и случайных).

Есть ряд существенных отличий между этими категориями:

- Физические лица получают лишь доходы, если они не являются предпринимателями. Затраты на дорогу, питание и прочее не учитываются расходами, которые могли бы превратить её в прибыль.

- Юридические лица, предприятия получают только прибыль, даже если их деятельность на связана с товарооборотом. Даже компании, которые только предоставляют услуги, должны арендовать помещения, оплачивать их содержание. Именно это и будет считаться расходом.

- В случае с юридическими лицами и предприятиями налог может рассчитываться как от дохода, так и от чистой прибыли в зависимости от ситуации и конкретного сбора.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопросКак рассчитать налог

Налог на прибыль организаций и налог на прибыль физических лиц рассчитывается по-разному, но отличия не столь существенны.

Алгоритм для обоих субъектов следующий:

- Рассчитать базовую ставку – 18%. Она установлена и для физических лиц, и для предприятий. Ставка может увеличиваться для некоторых юридических лиц.

- В процессе расчёта компании учитывают только прибыль, а физические лица зарплату.

- Компании следующим пунктом рассчитывают налог на добавочную стоимость (20%). Физические лица этого не делают.

- Обе категории плательщики оплачивают военный сбор – 1,5% от дохода.

- Юридические лица оплачивают дополнительные сборы, которые предписаны законом: экологический, акцизный и так далее.

- Физические лица одновременно с этим оплачивают единый социальный взнос в пенсионный фонд, который также используется для насчитывания больничных.

Доходы, которые участвуют в расчёте налога

Декларация по налогу на прибыль учитывает не все доходы, которые были получены предприятием, и все доходы, полученные физическим лицом.

Из-за этого вопроса базы налогообложения компаний нужно коснуться детальнее.

В случае с юридическими лицами в базе налогообложения учитываются:

- Доход с источником в Украине или за её границами.

- Доходы по договору страховки.

- Доходы с лотерей.

- Доходы с азартных игр, в том числе букмекерских контор.

Расходы, участвующие в расчёте базы

База налогообложения (в случае с физическими лицами) – это весь полученный в процессе работы доход. Одновременно с этим для предприятий базой является прибыль, то есть доход за вычетом расходов.

В Налоговом кодексе существует общее правило, что вычитаться могут только те расходы, которые подтверждено соответствующими расчётными или платёжными документами. Кроме этого правила есть ряд исключений, которые в любом случае не включаются в базу, а именно:

- Траты на организацию презентаций, корпоративов, праздников, покупку подарков.

- Траты на рекламу.

- Суммы выплаченных штрафных санкций.

- Налоговые выплаты.

Получите совет юриста за 15 минут!

Есть вопрос к юристу?

Задать вопросНалог на распределённую прибыль

Налог на распределённую прибыль – это налог, которым облагаются средства или имущества, выведенные из оборота предприятия.

В их числе фигурируют:

- Дивиденды – часть прибыль, которая выплачивается на счёт собственников прав компании. Эти собственники могут не принимать участия в управлением, но иметь определенный пакет прав или акций, которые приносят им эти доходы.

- Роялти – средства, которые выплачиваются за использование активов. Например, роялти считается платежи за право разрабатывать природные ресурсы. Рассчитывается в процентном соотношении.

- Проценты – деньги, которые получены в качестве процентных отчислений за вклады и займы. Касается как банковских, так и частных средств.

- Финансовая помощь – сумма средств, полученная разово или на регулярной основе. Может быть как благотворительной, так и строго экономической, когда государство поддерживает отечественных производителей.

Налог на прибыль – это базовый налог в капиталистических странах, который является основой формирования государственного бюджета. Неуплата этого вида сборов влечёт за собой в первую очередь материальную, а после – административную или уголовную ответственность для каждого из субъектов.

Налог на прибыль организаций

Налог на прибыль организаций – это специальный вид сбора, которым облагаются фирмы, компании и предприятия. Высчитывается в зависимости от полученной за отчётный период прибыли. Нормативное регулирование вопроса осуществляется полностью Налоговым Кодексом Украины.

Кто платит налог

Налог на прибыль организаций платят как резиденты, так и нерезиденты страны. Перечень налогоплательщиков чётко очерчен в статье 133 НК Украины. К ним относятся:

- Субъекты хозяйственной деятельности

Фирмы, компании, корпорации любых размеров и видов деятельности, за исключением указанного в законодательстве перечня. - Управители фондов, которые осуществляют операции с недвижимостью

Отдельная категория лиц, которые облагаются налогом по специальной ставкой. Связано такое разделение с тем, что недвижимость считается особенным объектом гражданского оборота. - Иностранные компании, которые получают доходы в Украине

Фирма должна не просто предоставлять свои услуги или товары через ретейлеров, а лично заниматься продажами и иметь отделение или офис, регистрацию в стране. Если субъект предпринимательской деятельности продал права по договору франшизы украинскому предпринимателю или компании, налоги иностранная фирма платить не будет. - Постоянные представительства иностранных компаний с доходами в Украине

Одна из юридических форм реализации коммерческой деятельности для иностранных компаний, но с меньшими материальными вложениями.

Все вышеперечисленные категории – это сложные юридические понятия. Каждый пункт включает в себя множество меньших подпунктов, условий и оговорок. Детальнее вопрос налогообложения организаций нужно рассматривать в каждом конкретном случае с профильным юристом.

Кто не платит

В Налоговом Кодексе существует ряд исключений: компаний, которые по тем или иным причинам освобождены от налогообложения. Не платить средства в бюджет можно только в том случае, если это указано в НК или в актах высшей силы (Конституции, ратифицированных Верховной Радой международных договорах).

В соответствии с нормативно-правовой базой налог на прибыль в Украине могут не платить:

- Иностранные компании, если цель их деятельности – это не получение прибыли в чистом виде, а ведение дипломатической, миротворческой миссии.

- Неприбыльные предприятия. Неприбыльное предприятие – это не компания, которая в следствие экономических факторов не получает доход, а та фирма, которая была создана не с целью получения дохода. Пример – благотворительный фонд.

- Субъекты хозяйственных правоотношений, которые работают по упрощённой системе налогообложения.

Закон чётко устанавливает перечень компаний, которые могут считаться неприбыльными и не платить налог. НК выделяет среди них:

- Бюджетные организации. Любые, даже если они получают доходы.

- Политические партии. Все, которые были официально зарегистрированы.

- Религиозные организации. Только прошедшие официальную регистрацию.

- Пенсионные фонды. Как государственные, так и частые определённых категорий.

- Творческие объединения. Зарегистрированные группы людей любого профиля искусства.

- Общественные группировки. Организации, которые имеют определённую социальную, научную или культурную цель.

- Благотворительные организации. Только те, которые имеют соответствующую лицензию.

- Общества, объединения компаний, если они созданы не с целью получения дохода, а для обмена опытом и защиты своих коллективных интересов.

- Жилищные кооперативы.

- ОСББ. Как организованные жильцами, так и с индивидуальным руководством.

- Сельскохозяйственные кооперативы.

Виды доходов и расходов

Декларация по налогу на прибыль устанавливается в зависимости от реальны доходов и расходов компании. Не все расходы могут уменьшать ставку налога. В зависимости от направления средств разделяют:

- Типичные расходы

Те средства, которые уходят на изготовление продукции, её транспортировку, хранение, тестирование и прочее. Не являются причиной для уменьшения базы или ставки. - Другие расходы

Финансовые, инвестиционные, благотворительные. Являются поводом для уменьшения базы или ставки налогообложения.

Доход – это все средства, которые получила компания во время ведения экономической деятельности. Нельзя путать доход с прибылью. Прибыль – это чистая сумма, которая была получена сверх расходов. Базой налогообложения является не чистая прибыль, а доход в целом.

Налоговые ставки

Налог на распределённую прибыль указывается в процентном соотношении. Всего в НК выделяется 7 разных видов ставок налога. Разный размер выплат используется по отношению к разным компаниям и источникам их доходов.

- 18% – базовая ставка.

- Для страховой деятельности – 18% + дополнительная ставка:

- 3% для специальных объектов.

- 0% для страхования жизни, медицинского страхования, пенсионного страхования.

- 0%, 4%, 6%, 12%, 15%, 20% – для доходов нерезидентов.

- Для азартных игрор: 10% или 18% в зависимости от способа получения дохода (игровые автоматы, букмекерская деятельности, казино)

- Для лотерей – 30%.

Ставки налогообложения прибыли организаций могут меняться регулярно. Актуальные данные можно получить исключительно из Налогового Кодекса.

Порядок расчёта налоговой базы

Доход и прибыль рассчитываются по схемам и формулам, изложенным в НК. Есть несколько правил, которые применимы ко всем видам налоговых отчислений:

- Налог устанавливается плательщиком самостоятельно.

- Для каждого вида деятельности устанавливается отдельная ставка.

- Платёж рассчитывается от базы налогообложения.

- Ответственность за своевременность и точность оплат возлагается на организацию и его должностных лиц.

- Налоги могут определяться только законом.

Налоговый и отчётный периоды

Налоговый и отчётный период в соответствии с законодательной базой Украины – это синонимы. Они взаимозаменяемы, оба слова может использоваться в нормативных документам.

Налоговый (отчётный) период – это срок, установленный законодательством, за который субъект должен оплатить свой взнос. Выделяется несколько видов:

- квартал;

- полугодие;

- три квартала;

- год.

Рассчитывать отчётный период необходимы с первого календарного дня отчётного периода. Конечный срок – последний календарный день. Из этого правила есть несколько исключений:

- Фермеры – могут выбрать свой отчётный период в зависимости от вида деятельности.

- Если предприятие ликвидируется – то конечным сроком налогового периода будет дата ликвидации.

- Если компания только основывается, то датой начала отчётного периода будет дата основания (регистрации).

Пример расчёта налога на прибыль организаций

Налог на прибыль организации полностью зависит от того, какой деятельностью она занимается и какой доход получает. Стандартная схема расчёта выглядит следующим образом:

- Высчитать налог на прибыль: (Доход-Расход)/100*18%.

- Высчитать налог на добавочную стоимость (20%).

- Выделить военный сбор (1,5%).

- Отсчитать дополнительные сборы: акцизный, таможенный, экологический, земельный, транспортный.

Математические операции проводятся в обозначенной законом последовательности. Только после вычета вышеперечисленных сборов и налогов можно считать, что компания рассчиталась с государством.

Несвоевременная или неполная уплата налогов ведёт к санкциям. Чаще в качестве наказания для компаний используется пеня или штраф, но в соответствии с нормой закона может быть использован и иной вид наказания, вплоть до уголовного.

Налог на прибыль организаций – это способ наполнения государственного бюджета, а также финансового контроля деятельности компаний. Процентные ставки, порядок оплат и юридические нюансы строго регулируются Налоговым Кодексом и не выходят за рамки, установленные законом

Налог на прибыль физических лиц

Налог на прибыль физических лиц – это категория, которая используется для наименования денежных вычетов из зарплат граждан в счёт государства. Устанавливаются только для людей, которые работают на сторонних предприятиях, а не ведут своё дело.

Плательщики и объект налогообложения

Вопросы плательщиков, объекта и порядка налогообложения устанавливаются Налоговым кодексом. Этот нормативно-правовой акт посвятил расчёту выплат физических лиц отдельный Раздел под номером «4». В нём определяется плательщики налога:

- Физическое лицо, которое является резидентом и получает доходы в Украине или в иностранном государстве.

- Физическое лицо, которое не является резидентом, но доходы получает в Украине.

- Налоговый агент.

Налог на прибыль организации, в отличие от налога физических лиц, регулируется специфическими правилами, описанные в Разделе №3. Главное различие у юридических и физических лиц – база налогообложения. Если организации отсчитывают налог от дохода или от прибыли (в зависимости от ситуации), то физические лица – только от дохода без учёта расходов.

Объектом налогообложения физических лиц является:

- Ежемесячный доход.

- Доходы, которые облагаются налогом в момент их начисления.

- Иностранные доходы.

Также в базу налогообложения физических лиц не включается налог на распределённую прибыль. Этак категория относится только к юридическим лицам.

Налоговые вычеты

Доход и прибыль – это разные юридические категории. Если юридические лица, предприятия наделены правом рассчитывать налог от своей прибыли, то у физических лиц такой привилегии нет. Средства, затраченные на дорогу до рабочего места, канцелярские принадлежности, обстреливание быта на работе не вычитаются из доходных средств.

В то же время физические лица обладают правом налогового вычета. Налоговый вычет – это сумма, на которую уменьшается налоговая база в определённом отчётном периоде. Это делается с целью сбалансирования экономической ситуации в семье конкретного гражданина и связано с серьёзными, социально значимыми тратами, которые произошли в отчётный период.

Право на налоговый вычет получается:

- За проценты по ипотеке.

- За пожертвования или благотворительные взносы.

- За взносы в фонды образования (в том числе за оплату образования, своего или ребёнка).

- За взносы в фонды больниц, госпиталей, других медицинских учреждений (кроме косметических, протезирования зубов, абортов, лечения венерических заболеваний или зависимостей)

Порядок получения налогового вычета

Налог на прибыль в Украине не предполагает автоматического расчёта вычета. Гражданин должен самостоятельно проявить своё волеизъявление и подать запрос на предоставление такой налоговой льготы за последний отчётный период. Порядок получения налогового вычета следующий:

- Оформление Декларации про доходы с указанием всех причин для получения скидки.

- Передача декларации до 31 декабря в соответствующий орган.

- Проверка органом ведомостей, указанных в декларации.

- Установление налогового вычета на период, который следует за описанным в декларации.

Лица, которые по своим должностным обязанностям не обязаны формировать ежегодно декларацию о доходах, для получения налогового вычета должны её оформить. Получить шаблон декларации и ознакомиться с правилами заполнения можно в бухгалтерии по месту работу или на сайте Фискальной службы Украины.

Оплата налога и предоставление отчётности

Декларация по налогу на прибыль – это единственный вид отчётности по налогам, который государство требует от гражданина. Декларация может заполняться работодателем на всех свих сотрудников, или же работником отдельно в случае возникновения юридической необходимости.

Налог на доходы физических лиц вычитается из заработной платы автоматически. В выписке по доходам резидент или не-резидент может ознакомиться с тем, какая сумма и на какие нужды государства была вычтена из суммы оплаты его труда.

При оплате налога и предоставлении отчётности необходимо учитывать:

- Плательщиком налога физических лиц, как и ответственным за отчёты, является налоговый агент – работодатель. Если налоговый агент не совершил необходимых операций, он считается виновным и к работнику не может быть никаких претензий.

- Контролирующий орган на основании поданных деклараций может выдавать физическому лицу (работнику) выписки и справки.

- Работник имеет право доступа ко всей информации, которая касается налогов и вычетов, которые были удержаны из его зарплаты. При трудоустройстве в договоре указывается полная оплата труда без вычета налогов, потому что ставка и база могут меняться.

Штрафы и пени по НДФЛ

Штрафы и пени в случае неуплаты или отсутствии отчётности по НДФЛ возлагаются на налогового агента (работодателя). Проблемы могут возникать на трёх стадиях процесса:

- Начисление и удержание НДФЛ. Если расчёт был произведён неверно (в большую или меньшую сторону) компания получает наказание. Если будет доказана умышленность ошибки – в большем объёме.

- Оплата НДФЛ в бюджет. Не карается законом начисление НДФЛ на неправильный расчётный счёт, если это было обнаружено до конца отчётного периода. Если оплата была осуществлена не в срок или в неполном объёме, наступает ответственность.

- Неоформление или неправильное оформление отчётности – формы №1ДФ.

На практике больше всего проблем возникает именно с третьим пунктом. В первую очередь ответственность за неправильную отчётность устанавливается в том случае, если нарушение повлекло за собой неправильное указание налогоплательщика или уменьшение (увеличение) базы. В таком случае компания:

За первое нарушение в отчётном периоде – получает штраф 510 гривен.

За повторное нарушение – 1020 гривен.

Суммы материальной ответственности могут меняться в зависимости от необлагаемого минимума доходов граждан и минимальной заработной платы. Также штрафы в аналогичным размере устанавливаются в случае:

- Ошибки в юридических данных в отчёте.

- В бумагах указан доход, отличный от реального.

- Форма №1ДФ не была предоставлена.

- Форма предоставлялась с нарушением сроков.

В случае нарушения сроков подачи формы наказанием возлагается не только на компанию, но и на должностное лицо, обязанностью которого была подача отчётности №1ФД. Этот работник должен будет оплатить от 2 до 5 необлагаемых минимумов доходов граждан.

Налог на прибыль юридических лиц

Налог на прибыль юридических лиц – это специализированный вид сборов, которым облагаются средства, получаемые компанией в результате ведения своей экономической деятельности. В законодательстве Украины, в частности в Налоговом Кодексе, понятия «прибыль юридических лиц» и «прибыль предприятий» не разделяются, и регулируются одним и тем же разделом кодекса – третьим.

Налог на прибыль организаций (юридических лиц) – это денежная сумма, выраженная в процентном соотношении к доходам компании. Существуют разные виды налоговых отчислений:

- Общие

Переводятся в общий бюджет государства или территориальной общины, после чего деньги распределяются на нужды всех областей. - Специальные

Имеют конкретную цель и направление, могут быть потрачены только для заявленных в регламенте мотивов. Например: экологический налог, военный сбор.

Налог высчитывается от базы налогообложения. В своё время база – это денежное выражение объекта. В соответствии с НК Украины объект налогообложения юридических лиц это:

- Прибыль с источником происхождения в Украине или за её границами.

- Прибыль, полученная по договору страхования.

- Прибыль нерезидента, которая получена в Украине.

- Доходы от лотерей.

- Доход от азартных игр и букмекерской деятельности.

Юридические лица как плательщики налога на прибыль

Налог на прибыль в Украине оплачивается не всеми юридическими лицами. Есть ряд исключений, которые строго прописаны в НК. По общему правилу юридическими лицами налогоплательщиками считаются:

- Субъекты, которые ведут хозяйственную деятельность на территории Украины и за её границами.

- Управляющие лица фондов, которые занимаются недвижимостью.

- Иностранные юридические лица, которые получают доход в Украине.

- Постоянные представительства иностранцев, которые получают доход в Украине.

Исключением из общего правила считаются:

- Любые юридические лица, которые имеют дипломатические привилегии и осуществляют свою деятельность под дипломатической эгидой.

- Неприбыльные предприятия (целью которых не является получение прибыли).

- Бюджетные организации.

- Общественные объединения (культурные, творческие, научные, социальные).

- Объединения юридических лиц.

- Благотворительные фонды.

Учёт доходов для расчёта налога на прибыль

Налог рассчитывается исходя из категорий «доход и прибыль». Эти два понятия существенно отличаются друг от друга и оба используются для определения базы налогообложения в зависимости от субъекта и типа налога.

В качестве базы налогообложения может использоваться:

- Весь полученный компанией доход. В таком случае не учитываются даже траты на закупку материалов, зарплаты и т.д.

- Прибыли за вычетом основных трат (закупка материалов, оплата рабочей силы) но без учёта дополнительных трат (амортизация основного капитала).

- Чистая прибыль с учётом всех основных трат.

- И доход, и прибыль для разных видов налогов и сборов.

Учёт расходов для расчёта налога на прибыль

Декларация по налогу на прибыль учитывает не только доходы, но и расходы предприятий. Расход – это средства, которые были затрачены на реализацию деятельности предприятия. Есть два подхода к классификации расходов:

- Расход – это только то, что было потрачено на создание предметов или услуг, которые реализует компания. Не учитывается ряд сопутствующих трат, таких как обслуживание и закупка оборудования, рекламное продвижение.

- Расход – это все средства, которые остаются в предприятии. Эту схему отражает налог на распределённую прибыль – это новация в украинском налоговом законодательстве. По сути такой тип налогообложения предполагает высчитывание сборов не с прибыли, а с выведенного капитала. Деньги, полученные в качестве прибыли, могут быть пущены в оборот – на приобретение сырья или нового оборудования, а вот выведенный капитал – это чистый доход собственников, который уже не будет участвовать в жизни предприятия.

По указанным в НК правилам база налогообложения может быть уменьшена за счёт разного типа расходов. В первую очередь закон обращает внимание на следующие категории:

- Прямые расходы на производство.

- Амортизация основного капитала.

- Создание резервной денежной базы.

- Сторонние финансовые операции (участь в паях).

- Реструктуризация долга.

Расчёт налога на прибыль юридических лиц

Расчёт налога на прибыль юридических лиц описан в НК Украины и осуществляется только по указанной там схеме.

- Налог высчитывается предприятием самостоятельно.

- Необходимо определить ставку по актуальной редакции Налогового Кодекса. Используются процентные ставки от 0% до 20%. Стандартная ставка – 18%.

- Высчитывается база налогообложения. Для этого берётся чистый доход или истая прибыль в зависимости от объекта и субъекта.

- Налог должен быть перечислен в счёт государства до конца отчётного налогового периода. Если это не было осуществлено, то на субъект возлагаются санкции в форме штрафа и/или пени.

- Вместе с налогом контролирующему органу направляется отчётность. Она должна быть оформлена по форме, установленный фискальным органом, и заполнена полностью.

Отчётные периоды для подачи документов и оплаты налога разные. Закон выделяет несколько форм: квартал (три месяца), полугодие, три квартала (9 месяцев), год.

- Налоговый период начинается с первого числа налогового периода.

- Налоговый период заканчивается в последнее число отчётного периода.

- Сельскохозяйственные предприятия могут вести отчётность двумя периодами: с 1 июля до 30 августа и по классической схеме.

- Юридические лица, которые только зарегистрировались, начинают налоговый период с даты регистрации.

- Предприятия, которые ликвидируются, заканчивают налоговый период датой ликвидации.

По общему правилу годовой (стандартный) отчётный период устанавливается для:

- Сельских хозяйств.

- Компании, которые работают по годовым декларациям.

- Компании, доход которых не превышает 20 миллионов гривен в год.

За нарушение процедуры или особенностей расчёта, оплаты налога, а также за неподачу или несвоевременную подачу отчётности (декларации) юридическое лицо и уполномоченные субъекты могут быть наказаны законом. Такие нарушения преследуются административно и уголовно. Стандартная санкция – штраф, но в некоторых ситуациях могут быть использованы арест, ограничение свободы или тюремное заключение.

Налог на прибыль юридических лиц – это один из источников наполнения государственного бюджета, который используется во всех странах с капиталистической экономической моделью развития. Разобраться с процентными ставками, базами налогообложения и узкоспециализированными вычетами разобраться комплексно может только профильный специалист, потому что налоговое законодательство объёмно и неоднородно.